Invertir en deuda pública

Mientras que las inversiones poco convencionales, como el arte, las bebidas espirituosas únicas o los artilugios que se han hecho famosos gracias al cine generan interés y ganan publicidad en la prensa, el invertir en deuda pública no despierta emociones. Esto se debe a que es la menos controvertida y se describe como una forma estable de invertir el capital. La ganancia a corto plazo no le deja boquiabierto, pero la perspectiva a largo plazo suele ser prometedora.

Invertir en deuda pública: ¿cómo funciona?

Los bonos del Estado se consideran una de las formas más seguras de inversión. invertir dinero. Para empezar, merece la pena destacar lo que todo inversor debería saber: la distinción entre bonos del Estado, bonos corporativos y bonos municipales. Sólo los primeros tienen un riesgo mínimo.

Sin embargo, cada tipo de bono es una forma de “préstamo”. La entidad que lanza el bono al mercado está en deuda con los compradores.

El Estado tiene una deuda

Un bono del Tesoro no es más que una forma de prestar dinero al Estado y cobrar por ello en forma de intereses. Es como si hicieras un préstamo, pero en lugar de un banco, el Tesoro está al otro lado. A cambio de poner a tu disposición tus ahorros, el Estado se compromete a devolverte el capital al cabo de cierto tiempo, más los intereses.

Curiosamente, dependiendo del tipo de bono, puede elegir entre diferentes opciones de inversión: desde bonos a corto plazo (por ejemplo, a 3 meses) con un tipo de interés fijo, hasta bonos anti-inflación, cuyo tipo de interés aumenta con la inflación, lo que supone una gran cobertura en tiempos inestables.

Estabilidad

Invertir en bonos del Tesoro también es una buena alternativa a los depósitos bancarios. La razón principal es su seguridad. Con bonos denominados en, el riesgo de insolvencia del Estado es insignificante. El Estado siempre puede recaudar fondos de los impuestos o, en casos extremos, “añadir” dinero. Aunque esto pueda parecer un escenario sacado directamente de una película de crisis económica, estas situaciones son poco frecuentes y, a nivel mundial, la mayoría de las veces se trata de deuda en moneda extranjera. Aunque de forma esporádica, algunos países se declaran insolventes.

Para muchas personas, los bonos del Estado son, por tanto, los más seguros. una forma de inversión de capital sobre todo en comparación con los depósitos bancarios. Cuando se constituye un depósito, se corre el riesgo de que el banco quiebre. Estas situaciones se han dado muchas veces. Los bancos quiebran independientemente de la latitud. Las nuevas oleadas de crisis suelen combinarse con quiebras bancarias.

Mientras tanto, al invertir en bonos minoristas, el Estado se convierte en su deudor directo, lo que en cierto modo lo hace aún más seguro que en un banco. Además, puede vender bonos al por menor antes de su vencimiento, aunque con una pequeña comisión, lo que le proporciona una flexibilidad adicional. Para aquellos que piensen en gestionar sus ahorros de forma segura a largo plazo, los bonos del Estado parecen una opción realmente sensata.

Estructura de la cartera de inversiones

Una cartera de inversión no es más que una colección de distintos activos que poseemos para gestionar eficazmente nuestros ahorros y multiplicar nuestro capital. Imaginemos una cartera como una cesta en la que echamos los distintos “frutos” de la inversión: acciones, bonos, inmobiliario o materias primas – cada una de estas categorías tiene sus propias características y diferentes niveles de riesgo. La clave del éxito no es sólo la selección de estos “frutos”, sino también cómo se distribuyen en nuestra cesta.

La estructura ideal depende de las necesidades, los objetivos, el horizonte temporal y la tolerancia al riesgo de cada inversor. Se dice que cuanto más joven es el inversor, más debe invertir en activos más arriesgados pero potencialmente más rentables, como la renta variable. Por el contrario, cuanto más se acerque el momento en el que queremos utilizar nuestros ahorros, más énfasis debemos poner en activos estables, como los bonos del Estado, que proporcionan mayor seguridad.

¿Cómo dividir la cartera?

La división clásica de la cartera es la llamada regla 60/40, en la que el 60% corresponde a renta variable y el 40% a renta fija. Este enfoque funciona bien para los inversores con una tolerancia media al riesgo que buscan un compromiso entre rentabilidad y seguridad. Sin embargo, conviene recordar que hoy en día este modelo está evolucionando. Cada vez más personas incluyen inversiones alternativas -como el oro- en sus carteras, criptomonedas O ETF. Arte o artículos de lujo. Proporcionan exposición a distintos mercados, a menudo inaccesibles hasta ahora para el inversor medio.

En una cartera de inversiones bien diversificada, también merece la pena incluir inversiones con distintos horizontes temporales. Una parte de los activos debe estar disponible a corto plazo, en caso de emergencia de tesorería, mientras que el resto puede funcionar durante un periodo más largo para acumular capital para el futuro.

Si dispone de mucho capital, merece la pena buscar inversiones alternativas. Alcoholes, coches, obras de arte son formas atípicas de inversión de capital, condohoteles u otras propiedades que provocan un acto de equilibrio. Cuando uno pierde, el otro gana.

Por qué es tan importante la diversificación

Invertir en bonos, invertir en oro en vino, criptomonedas: ¿por qué es tan importante la diversificación?

Diversificar una cartera de inversión es una estrategia para minimizar el riesgo y crear estabilidad financiera. Al repartir el capital entre distintas clases de activos, las fluctuaciones del mercado afectan menos a la inversión global. En una cartera bien diversificada, cada parte tiene una función distinta: la renta variable puede generar altos rendimientos durante los mercados alcistas, las materias primas protegen contra la inflación y la deuda pública proporciona una base sólida. Su mayor ventaja es que se mantienen estables durante las épocas más difíciles del mercado, ofreciendo unos ingresos constantes y predecibles.

Inversión en deuda pública no sólo reduce el riesgo de pérdidas, sino que también aumenta la seguridad de la cartera global. Por eso son una parte importante de una estrategia a largo plazo, ya que proporcionan equilibrio y seguridad. El capital invertido no estará expuesto a fluctuaciones drásticas.

Invertir en deuda pública: ventajas e inconvenientes

Aunque podría parecer que los bonos del Estado tienen ventajas por sí solos, no es tan evidente. Como cualquier forma de inversión de capital, puede ser problemática y complicada. ¿Cuáles son las ventajas y los inconvenientes de este tipo de inversión?

Bonos del Tesoro: desventajas

Desventajas inversiones en bonos del Estado:

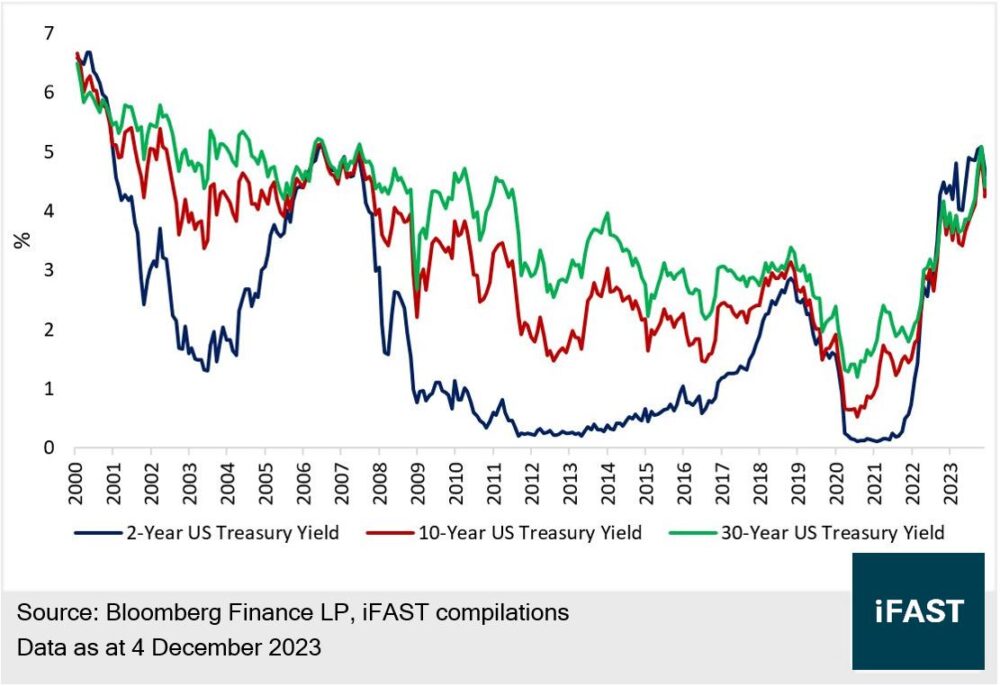

- Tipos de interés bajos: especialmente si se comparan con otras formas de inversión como las acciones, los bonos del Estado pueden ofrecer rendimientos relativamente más bajos.

- Riesgo de inflación: cuando la inflación es alta, el valor real de los rendimientos de los bonos puede verse compensado por una caída del poder adquisitivo del dinero.

- Largo periodo de inversión: muchos bonos del Estado exigen la inmovilización del capital durante un largo periodo de tiempo, lo que puede limitar la liquidez de la inversión.

- Retrasos en la reacción a los cambios del mercado: los tipos de interés de los bonos indexados a la inflación pueden reaccionar con retraso, lo que puede no proteger totalmente contra los efectos continuos de la inflación.

- Falta de flexibilidad inmediata: los bonos del Tesoro no cotizan en el mercado, lo que limita la posibilidad de venderlos anticipadamente sin perder parte del beneficio (en caso de amortización anticipada).

Bonos del Estado: ventajas

Ventajas de invertir en deuda pública:

- Estabilidad: los bonos del Estado han sido reconocidos como uno de los instrumentos de inversión más seguros, ya que son emitidos por el Estado, lo que reduce el riesgo de impago.

- Renta fija: los inversores pueden contar con pagos regulares de intereses, lo que se traduce en un flujo de ingresos previsible.

- Protección contra la inflación: los bonos indexados a la inflación garantizan que los tipos de interés se ajusten al aumento de los precios, protegiendo el valor real del rendimiento.

- Sin comisiones de gestión: la inversión en deuda pública minorista no incurre en costes adicionales, como las comisiones de gestión de fondos.

- Oportunidad de diversidad: la disponibilidad de distintos tipos de bonos, con diferentes vencimientos y tipos de interés, permite adaptar la inversión a las necesidades y objetivos individuales.

Invertir en deuda pública: ¿es ésta la forma de inversión de capital para usted?

Invertir en deuda pública es una opción que atrae a un grupo diverso de inversores. Es interesante tanto para los que dan sus primeros pasos en el mundo de las finanzas como para los más experimentados. Para los principiantes, los bonos del Estado son una forma segura de invertir sus ahorros, dándoles la confianza de que su capital no estará expuesto a demasiados riesgos. Los inversores experimentados los aprecian por su estabilidad y sus ingresos predecibles, que pueden ser un excelente complemento de inversiones más arriesgadas como la renta variable. Además, quienes planean ahorrar a largo plazo, por ejemplo para la jubilación, pueden beneficiarse de los bonos indexados a la inflación. Éstos protegen el capital de la pérdida de valor debida a la inflación. Invertir en bonos del Estado es también una buena opción para quienes valoran los ingresos regulares por intereses y desean construir una cartera diversificada. Es una opción en la que la seguridad y la estabilidad van de la mano del beneficio potencial.

Deja un comentario